ABSTRAK

Penelitian

ini bertujuan untuk mengetahui pengaruh penilain kembali aktiva tetap pada

suatu perusahaan serta untuk mengetahui apakah dengan melalui revaluasi aktiva

tetap suatu perusahaan dapat menghemat pajak.

Data

yang digunakan adalah data primer yang dikumpulkan melalui dokumentasi yang

diperoleh dari perusahaan. Data yang dikumpulkan meliputi data laporan keuangan

sebelum dan sesudah revaluasi aktiva tetap.

Berdasarkan

hasil penelitian diperoleh bahwa Penilaian kembali aktiva tetap terhadap saldo

laba suatu perusahaan mengakibatkan atau memberikan dampak pada penurunan laba

perusahaan. Hal ini terjadi karena adanya peningkatan biaya depresiasi sebelum dilakukan revaluasi menjadi setelah

dilakukan revaluasi. Peningkatan biaya depresiasi tersebut dapat memberikan

dampak pada penurunan laba perusahaan sehingga laba perusahaan sebagai dasar

pengenaan pajak penghasilan akan semakin kecil.

Kata

Kunci : Aktiva Tetap, pajak

LATAR BELAKANG

Revaluasi

Aktiva Tetap diharapkan

dapat menjadi insentif untuk menjaga stabilitas ekonomi makro, mendorong

pertumbuhan ekonomi, serta memperhatikan kebutuhan Wajib Pajak berniat

meningkatkan nilai perusahaannya

- Wajib pajak dapat merestrukturisasi postur dan nilai aktiva yang tampak pada laporan keuangan sehingga lebih wajar

- Sebagai pendorong Wajib Pajak agar semakin taat terhadap ketentuan peraturan perpajakan

Sejak 15

Oktober 2015 DJP membuat kebijakan dalam bentuk insentif perpajakan yang

diberikan kepada Wajib Pajak yaitu Revaluasi Aktiva Tetap.Wajib Pajak yang

dapat memanfaatkan insentif ini adalah

- Wajib Badan Dalam Negeri

- Bentuk Usaha Tetap (BUT)

- Wajib Pajak Orang Pribadi yang melakukan pembukuan

- Wajib Pajak yang pada saat penetapan penilaian kembali nilai aktiva tetap oleh kantor jasa penilai publik atau ahli penilai belum melewati jangka waktu 5 tahun terhitung sejak penilaian kembali aktiva tetap terakhir berdasarkan PMK 79/2008.

Sedangkan

objek yang dapat diajukan permohonan revaluasi aktiva tetap yaitu sebagian atau

seluruh aktiva tetap berwujud yang terletak/berada di Indonesia, dimiliki dan

dipergunakan untuk mendapatkan, menagih, dan memelihara penghasilan yang

merupakan Objek Pajak.

PENDAHULUAN

Tujuan perusahaan adalah untuk mencari laba. Disamping mencari laba, tujuan perusahaan mencakup pertumbuhan yang terus menerus (growth), kelangsungan hidup (survival), dan kesan positif dimata public (image). Untuk hal ini perusahaan harus berusaha memaksimalkan seluruh sumber daya yang dimiliki perusahaan dan meminimalkan seluruh beban yang harus dikeluarkan oleh perusahaan untuk mendukung operasi berjalan dengan baik.

Salah satu beban yang wajib dibayar oleh perusahaan setiap tahunnya adalah beban pajak. Pajak adalah

beban perusahaan menurut undang-undang yang harus dibebankan pada perusahaan yang memperoleh penghasilan kena pajak. Dalam hal membayar pajak biasanya perusahaan berupaya untuk meminimalkan beban pajak perusahaan. minimalisasi beban pajak perusahaan tersebut dapat dilakukan melalui perencanaan pajak. Perencanaan pajak adalah perencanaan pemenuhan kewajiban perpajakan secara lengkap, benar dan tepat waktu sehingga dapat menghindari pemborosan sumber daya. Pada umumnya perencanaan pajak merujuk pada merekayasa usaha dan transaksi wajib pajak supaya hutang pajak berada dalam jumlah yang minimal tetapi masih dalam koridor peraturan perpajakan. Dari definisi tersebut dapat dilihat bahwa tujuan dari perencanaan pajak yaitu untuk mengefisiensikan jumlah pajak terhutang melalui penghindaran pajak (tax avoidance) tanpa harus melanggar undang-undang perpajakan.

Perencanaan

pajak dapat dilakukan dengan berbagai cara, diantaranya: menghitung penyusutan

aktiva tetap perusahaan dengan metode tertentu, penilaian kembali (revaluasi)

aktiva tetap perusahaan, penentuan harga transfer (transfer pricing)

perusahaan, manajemen persediaan, mendefinisikan revenue,menentukan PPh dan

expense perusahaan, pembelian aktiva, pemberian tunjangan berupa natura atau

non natura, menangguhkan pendapatan dan mempercepat atau membiayakan

pengeluaran.

Apa sih Revaluasi Aktiva Tetap ?

Revaluasi adalah suatu kebijakan untuk menaikkan nilai suatu

mata uang dalam negeri atas mata uang asing. Dan Aktiva Tetap adalah

kekayaan yang dimiliki oleh suatu perusahaan, yang dimana kekayaan tersebut

didapatkan dalam bentuk siap pakai atau telah dibangun terlebih dahulu,

sifatnya permanen dan dapat digunakan dalam kegiatan normal perusahaan untuk

jangka waktu yang relatif panjang serta memiliki nilai cukup material.

Jadi,Pengertian

dari Revaluasi Aktiva Tetap adalah penilaian kembali dari kekayaan yang

dimiliki oleh suatu perusahaan ( Aktiva Tetap) suatu perusahaan yang disebabkan

oleh adanya perubahan nilai kekayaan( Aktiva Tetap) tersebut, baik

terjadi kenaikan nilai aktiva tetap atau rendahnya nilai aktiva tetap yang

diakibatkan oleh devaluasi atau hal-hal lain. Revaluasi dilakukan karena nilai

aktiva tetap sudah tidak sesuai dengan keadaan yang sebenarnya. Adanya

penilaian kembali aktiva tetap (revaluasi) membantu Pemerintah atau badan

Direktorat Jenderal Pajak untuk meningkatkan penerimaan negara yang diperoleh

dari Pajak Penghasilan Badan. Adanya revaluasi juga membantu wajib pajak atau

pemilik perusahaan untuk membuat perencanaan perpajakan yang bertujuan untuk menghemat

pembayaran pajak.

Revaluasi

Aktiva Tetap Menurut Peraturan Menteri Keuangan

Revaluasi

adalah penilaian kembali aset tetap perusahaan, yang diakibatkan adanya

kenaikan nilai aset tetap tersebut di pasaran atau karena rendahnya nilai aset

tetap dalam laporan keuangan perusahaan yang disebabkan oleh devaluasi atau

sebab lain, sehingga nilai aset tetap dalam laporan keuangan tidak lagi

mencerminkan nilai yang wajar.

Lalu

apa itu PMK No 191/PMK.10/2015 ? Apa Hubungannya dengan Revalusi Aktiva Tetap ?

Sejak

15 Oktober 2015 lalu, Pemerintah telah meluncurkan kebijakan perpajakan melalui

Peraturan Menteri Keuangan bernomor 191/PMK.10/2015 tentang Penilaian

Kembali Aktiva Tetap Untuk Tujuan Perpajakan Bagi Permohonan Yang Diajukan Pada

Tahun 2015 dan Tahun 2016 (PMK 191/2015) atau lebih dikenal sebagai Kebijakan

Revaluasi Aktiva Tetap.

Secara

garis besar, kebijakan ini adalah bentuk insentif perpajakan yang diberikan

kepada Wajib Pajak. Kebijakan Revaluasi Aktiva Tetap bukanlah instrumen baru

karena Menteri Keuangan pernah meluncurkan instrumen yang sama pada tahun pada

tahun 2008 yaitu melalui PMK Nomor: 79/PMK.03/2008 tentang Penilaian Kembali

Aktiva Tetap Perusahaan Untuk Tujuan Perpajakan (PMK 79/2008).

Wajib

Pajak yang dapat memanfaatkan insentif ini adalah Wajib Badan dalam negeri,

Bentuk Usaha Tetap, Wajib Pajak Orang Pribadi yang melakukan pembukuan

(termasuk Wajib Pajak yang memperoleh izin menyelenggarakan pembukuan dalam

bahasa Inggris dan mata uang Dollar Amerika Serikat), dan Wajib Pajak yang pada

saat penetapan penilaian kembali nilai aktiva tetap oleh kantor jasa penilai

publik atau ahli penilai belum melewati jangka waktu 5 (lima) tahun terhitung

sejak penilaian kembali aktiva tetap terakhir berdasarkan PMK 79/2008.

Sedangkan objek yang dapat diajukan permohonan revaluasi aktiva tetap

berdasarkan PMK 191/2015 adalah sebagian atau seluruh aktiva tetap berwujud

yang terletak atau berada di Indonesia, dimiliki dan dipergunakan untuk

mendapatkan, menagih, dan memelihara penghasilan yang merupakan Objek Pajak.

Secara

formal, tujuan kebijakan khusus ini adalah:

- Menjaga stabilitas ekonomi makro, dan

- Mendorong pertumbuhan ekonomi

Karena

khusus, maka Peraturan Menteri Keuangan nomor 191/PMK.010/2015 tidak mencabut

atau mengubah Peraturan Menteri Keuangan nomor 79/PMK.03/2008. Jadi, setelah

2016 ketentuan tentang PPh atas revaluasi kembali lagi ke Peraturan

Menteri Keuangan nomor 79/PMK.03/2008 dan tarif yang dikenakan 10%.

Tarif

yang diberikan bagi insentif revaluasi aktiva tetap ini terbagi menjadi 3 macam

dan ketiganya bersifat final. Pembagian tarif ini disesuaikan dengan saat wajib

pajak melakukan pemanfaatan insentif perpajakan revaluasi. Tarif tersebut

adalah:

- 3%, untuk permohonan sampai dengan 31 Desember 2015 dan penilaian kembali selesai paling lambat 31 Desember 2016;

- 4%, untuk permohonan periode 1 Januari 2016 sampai dengan 30 Juni 2016 dan penilaian kembali selesai paling lambat 30 Juni 2017; atau

- 6%, untuk permohonan periode 1 Juli 2016 sampai dengan 31 Desember 2016 dan penilaian kembali selesai paling lambat 31 Desember 2017.

Tarif

tersebut dikenakan atas selisih lebih nilai aktiva tetap hasil penilaian

kembali atau hasil perkiraan penilaian kembali oleh Wajib Pajak berdasarkan

Kantor Jasa Penilai Publik atau ahli penilai di atas nilai buku fiskal semula.

Adapun hal yang perlu diperhatikan oleh Wajib Pajak lainnya adalah Wajib Pajak

wajib melunasi Pajak Penghasilan (PPh) Final terkait dilakukannya penilaian

kembali aktiva tetap dilakukan sebelum diajukannya permohonan dan dilengkapinya

dokumen dalam hal permohonan diajukan dengan menggunakan nilai perkiraan

penilaian kembali dari Wajib Pajak.

Jika

dibandingkan dengan tarif yang terdapat pada PMK 79/2008, tentunya tarif yang

terdapat di PMK 191/2015 jauh lebih rendah. Tarif yang terdapat pada PMK

79/2008 adalah 10%, sedangkan tarif yang berlaku pada PMK 191/2015 berkisar

antara 3% hingga 6%. Sehingga, dengan pemanfaatan insentif ini, wajib pajak

dapat merestrukturisasi postur dan nilai aktiva yang tampak pada laporan

keuangan sehingga lebih wajar. Adanya penurunan tarif PPh Final yang dikenakan

atas selisih lebih penilaian kembali aktiva tetap perusahaan di atas nilai sisa

buku fiskal semula, yang tadinya 10% menjadi berkisar antara 3% hingga 6%.

Dampak

Revaluasi Terhadap PPh

- Penilaian kembali aktiva akan membantu pemerintah menambah penerimaan negara yang bersumber dari pajak penghasilan badan.

- Penilaian kembali aktiva membantu wajib pajak untuk melakukan penghematan pembayaran pajak.

- Adanya kenaikan nilai aktiva tetap menyebabkan beban penyusutan aktiva tetap yang dibebankan pada harga pokok produksi atau dibebankan pada laba rugi ikut naik.

Syarat

Dilakukannya Revaluasi Aktiva Tetap

- Semua kewajiban pajaknya sudah terpenuhi hingga masa pajak terakhir sebelum masa pajak dilakukannya kembali penilaian.

- Wajib pajak dari Bentuk Usaha Tetap (BUT) dan badan dalam negeri adalah perusahaan yang tidak diperkenankan melakukan pembukuan dalam bahasa Inggris serta mata uang Dollar Amerika Serikat.

- Mengajukan permohonan yang ditujukan kepada Dirjen Pajak dan memperoleh persetejuan dari Dirjen Pajak.

Syarat

Permohonan insentif pajak atas revaluai aktiva tetap bagi wajib pajak yang

telah melakukan revaluasi terlebih dahulu

- Wajib Pajak telah melakukan revaluasi aktiva tetap sebelum mengajukan permohonana penilaian kembali aktiva tetap

- Melunasi pajak terutang atau selisih lebih revalusi aktiva tetap dengan SSP

- Mengajukan permohonan menggunakan formulir lampiran 1

- Melampirkan SSP pelunasan PPh atau selisih revalusi aktiva

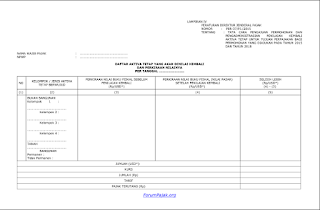

- Melampirkan Daftar Aktiva Tetap hasil penilaian kembali seperti pada Format Lampiran III

- Fotokopi surat izin usaha kantor jasa penilai publik atau ahli penilai yang memperoleh izizn dari Pemerintah yang dilegalisir oleh instansi Pemerintah yang berwenang menerbitkan surat izin usaha tersebut

- Laporan penialian aktiva tetap oleh kantor jasa penilai publik atau ahli penilai yang memperoleh izin dari Pemerintah

- Laporan keuangan tahun buku terakhir sebelum penilaian kembali aktiva tetap.

Contoh bentuk formulir Syarat Permohonan insentif pajak atas revaluai aktiva tetap bagi wajib

pajak yang telah melakukan revaluasi terlebih dahulu

Syarat

Permohonan insentif pajak atas revaluai aktiva tetap bagi wajib pajak yang

belum melakukan revaluasi terlebih dahulu

Berikut

ini syarat-syarat untuk memperoleh insentif pajak atau revaluasi aktiva tetap

bagi wajib pajak yang belum sempat melakukan revaluasi dengan kantor jasa

penilai public atau ahli penilai.Syarat-syarat ini mengikuti urutan langkah

yang harus dilakukan wajib pajak

Langkah

1

- Wajib pajak telah membuat perkiraan nilai revalusi aktiva tetap sebelum mengjukan permohonan penilaian kembali aktiva tetap

- Melunasi pajak yang terutang atau selisih lebih perkiraan nilai revalusi aktiva tetap dengan SSP

- Mengajukan permohonan menggunakan formulir lampiran II

- Melampirkan SSP pelunasan Pajak Penghasilan ( PPh) atau selisih lebih perkiraan nilai revalusi aktiva

- Melampirkan perkiraan nilai Daftar aktiva tetap yang akan direvalusi seperti pada format lampiran IV

- Fotokopi surat izin usha kantor jasa penialai public atau ahli penilai yang memperoleh surat izin dari Pemerintah yang dilegalisir oleh Instansi Pemerintah yang berwenang menerbitkan surat izin usha tersebut.

- Laporan penilaian aktiva tetap oleh kantor jasa penilai public atau ahli penilai yang memperoleh izin dari Pemerintah

- Laporan keuangan tahun buku terakhir sebelum penilaian kembali aktiva tetap

- Batas waktu penyampaian kelengkapan dokumen

Contoh

Bentuk Formulir Syarat Permohonan insentif pajak atas revaluai aktiva tetap

bagi wajib pajak yang belum melakukan revaluasi terlebih dahulu

Syarat

Permohonan dan prosedur untuk mendapatkan diskon pajak bagi Wajib Pajak yang

melakukan Revaluasi Aset Tahun 2015 dan 2016.

Apabila

telah direvaluasi oleh KJPP atau ahli

penilai :

- Wajib Pajak telah melakukan revaluasi aktiva tetap sebelum megajukan permohonan penilaian kembali aktiva tetap

- Melunasi pajak yang terutang atas selisih lebih revaluasi aktiva tetap dengan SSP

- Mengajukan permohonan menggunakan formulir lampiran I Per-37/PJ/2015

- Melampirkan SSP Pelunasan PPh atas selisih lebih revaluasi aktiva

- Melampirkan Daftar Aktiva tetap hasil penilaian kembali menggunakan formulir lampiran III Per-37/PJ/2015

- Fotokopi surat izin usaha kantor jasa penilai publik atau ahli penilai, yang memperoleh izin dari Pemerintah yang dilegalisir oleh instansi Pemerintah yang berwenang menerbitkan surat izin usaha tersebut.

- Laporan penilaian aktiva tetap oleh kantor jasa penilai public atau ahli penilai yang memperoleh izin dari Pemerintah.

- Laporan keuangan tahun buku terakhir sebelum penilaian aktiva tetap

Apabila

belum direvaluasi (menggunakan nilai perkiraan WP)

- Wajib Pajak telah membuat perkiraan nilai revaluasi aktiva tetap sebelum mengajukan permohonan penilaian kembali aktiva tetap.

- Melunasi pajak yang terutang atas selisih lebih perkiraan nilai revaluasi aktiva tetap dengan SSP

- Mengajukan permohonan menggunakan lampiran II Per-37/PJ/2015

- Melampirkan SSP Pelunasan PPh atas selisih lebih perkiraan revaluasi aktiva

- Melampirkan Perkiraan Nilai Daftar Aktiva tetap yang akan direvaluasi menggunakan lampiran IV Per-37/PJ/2015

- Wajib Pajak melakukan revaluasi aktiva tetap bersama Kantor Jasa Penilai Publik atau ahli Penilai

- Melunasi Pajak yang terutang atas selisih lebih revaluasi berdasarkan penilaian Kantor Jasa Penilai Publik terhadap perkiraan nilai revaluasi aktiva tetap yang dilakukan Wajib Pajak menggunakan SSP.

- Menyampaikan Surat Tambahan Dokumen Kelengkapan sebagaimana pada lampiran V Per-37/PJ/2015 ke Kantor Pelayanan Pajak

- Melampirkan SSP atas selisih perkiraan penilaian Wajib Pajak dengan penilaian hasil Kantor Jasa Penilai Publik

- Melampirkan daftar aktiva tetap hasil penilaian kembali seperti pada lampiran VI Per-37/PJ/2015

- Fotokopi surat izin usaha kantor jasa penilai publik atau ahli penilai, yang memperoleh izin dari Pemerintah yang dilegalisir oleh instansi Pemerintah yang berwenang menerbitkan surat izin usaha tersebut.

- Laporan penilaian aktiva tetap oleh kantor jasa penilai public atau ahli penilai yang memperoleh izin dari Pemerintah.

- Laporan keuangan tahun buku terakhir sebelum penilaian aktiva tetap

- Nilai aktiva tetap hasil perkiraan oleh Wajib Pajak harus dilakukan penilaian kembali oleh KJPPP atau ahli penilai , paling lambat pada tanggal :

31

Desember 2016, untuk permohonan 20 Oktober 2015 s.d. 31 Desember 2015

31

Juni 2017, untuk permohonan 1 Januari 2016 s.d. 30 Juni 2016

31

Desember 2017, untuk permohonan 1 Juli 2016 s.d. 31 Desember 2016

Lalu

apa yang membuat para “Bos” senang ?

Dimana

ada keuntungan,di situ si “Bos” senang.Nah,Berikut adalah keuntungan bagi pihak

Wajib Pajak ( Perusahaan / Perorangan ) yang melakukan revaluasi aktiva

tetap berdasarkan Peraturan Menteri Keuangan Nomor 191/PMK.010/2015 :

- Diskon tarif PPh yang dikenakan menjadi lebih kecil yaitu sebesar 3%, 4% atau 6% saja;

- Sisi aktiva Neraca perusahaan akan naik sebesar nilai lebih dan dicatat dalam akun "Selisih Lebih Penilaian Kembali Aktiva Tetap Wajib Pajak Tanggal .... ". Akun ini disusutkan sesuai masa manfaat aktiva Tetap. Artinya, tahun-tahun setelah revaluasi penghasilan neto fiskal akan tergerus oleh penyusutan selish lebih revaluasi.

- Sisi ekuitas Neraca akan muncul "saham baru" baik berupa saham bonus atau saham baru tanpa penyetoran. Saham baru ini bukan objek PPh sesuai Pasal 2 hurup b Peraturan Pemerintah nomor 94 tahun 2010. Secara umum, penambahan saham tanpa setoran, apapun namanya, dianggap dividen. Bisa dicek bagian penjelasan Pasal 4 (1) huruf g UU PPh.

Jadi,

keuntungan bagi pebisnis dengan revaluasi ini adalah selain mendapat diskon

pajak penghasilan, pemegang saham juga dapat tambahan saham yang bukan objek

PPh, dan secara fiskal penghasilan neto akan lebih kecil dibanding tahun lalu.

Meskipun

terdapat keuntungan yang cukup menyenangkan bagi Perusahaan, di sini entitas

perlu berhati-hati dalam merespon terbitnya PMK No.191/PMK.010/2015. Keputusan

untuk melakukan revaluasi aset tetap harus mempertimbangkan dampak jangka

pendek dan jangka panjang serta dampak pelaporan keuangannya nanti. Beberapa

pernyataan yang dapat dipertimbangkan dalam mengambil keputusan, antara lain:

- Aset tetap mana yang akan direvaluasi untuk mengoptimalkan manfaat pajak

- Dampak yang mungkin muncul dari revaluasi aset tetap terhadap akuntansi dan perpajakan

- Dampak revaluasi aset tetap terhadap struktur keuangan entitas, misalnya dampaknya terhadap rasio-rasio keuangan entitas (ROA, DER, CAR), serta kinerja keuangan saat ini dan masa mendatang

- System yang mungkin diperlukan untuk dapat mengakomodir pencatatan akuntansi dan perpajakan terkait revaluasi aset tetap

Dengan

memahami dampak-dampak yang mungkin akan ditimbulkan, entitas dapat

mengestimasi biaya dan manfaat yang diperoleh sebelum mengambil keputusan.

Kesimpulan

:

Revalusi

Aktiva Tetap adalah penilaian kembali dari kekayaan yang dimiliki oleh suatu

perusahaan ( Aktiva Tetap) suatu perusahaan yang disebabkan oleh adanya

perubahan nilai kekayaan( Aktiva Tetap) tersebut, baik terjadi kenaikan nilai

aktiva tetap atau rendahnya nilai aktiva tetap yang diakibatkan oleh devaluasi

atau hal-hal lain dan Revaluasi ini di atur pada Peraturan Menteri Keuangan

bernomor 191/PMK.10/2015 tentang Penilaian Kembali Aktiva Tetap Untuk Tujuan

Perpajakan Bagi Permohonan Yang Diajukan Pada Tahun 2015 dan Tahun 2016 (PMK

191/2015) atau lebih dikenal sebagai Kebijakan Revaluasi Aktiva Tetap.Secara

garis besar, kebijakan ini adalah bentuk insentif perpajakan yang diberikan

kepada Wajib Pajak. Kebijakan Revaluasi Aktiva Tetap bukanlah instrumen baru

karena Menteri Keuangan pernah meluncurkan instrumen yang sama pada tahun pada

tahun 2008 yaitu melalui PMK Nomor: 79/PMK.03/2008 tentang Penilaian Kembali

Aktiva Tetap Perusahaan Untuk Tujuan Perpajakan (PMK 79/2008).Terdapat beberapa

keuntungan bagi pihak Wajib Pajak ( Perusahaan / Perorangan ) yang

melakukan revaluasi aktiva tetap berdasarkan Peraturan Menteri Keuangan Nomor

191/PMK.010/2015,salah satunya dimana Wajib Pajak diberikan diskon terhadap

tarif PPh sehingga PPh yang dikenakan menjadi lebih kecil yaitu sebesar 3%, 4%

atau 6% saja Namun di sini “Si Bos” perlu berhati-hati dalam merespon terbitnya

PMK No.191/PMK.010/2015. Keputusan untuk melakukan revaluasi aset tetap harus

mempertimbangkan dampak jangka pendek dan jangka panjang serta dampak pelaporan

keuangannya nanti.Seperti mempertimbangkan Aset tetap mana yang akan

direvaluasi untuk mengoptimalkan manfaat pajak

SUMBER

:

Rachmadi Usman, 2000. Hukum Ekonomi dalam Dinamika. Yang

Menerbitkan Djambatan : Jakarta

http://forumpajak.org/perubahan-ketentuan-revaluasi-aset-untuk-perpajakan-sesuai-pmk-191/

http://forumpajak.org/cara-mengajukan-permohonan-insentif-pajak-atas-revaluasi-aktiva/

http://forumpajak.org/cara-mengajukan-permohonan-insentif-pajak-atas-revaluasi-aktiva/

http://www.ortax.org/ortax/?mod=forum&page=show&idtopik=58235